▶️ Ventajas fiscales para autónomos en Italia

En este artículo encontrarás la siguiente información:

- Las Ventajas Fiscales en Italia para autónomos. Introducción.

- Beneficios de ser autónomo en Italia

- Cómo acceder a las ventajas de ser autónomo en Italia

- Quién tiene acceso a las ventajas de ser autónomo en Italia

- Entra en al área de autónomos y contacta con nuestros fiscalistas.

Las fuentes y la información es algo que nos tomamos muy en serio en nuestra comunidad. Por eso antes de profundizar en materia, te dejamos las fuentes en las que se ha basado el equipo de redacción para completar este artículo.

Fuentes:

Agenzia delle Entrate -

Gobierno de Italia -

unmadrilenoeneuropa.es -

Autónomos en Europa

Beneficios de ser autónomo en Italia

Si eres autónomo y licenciado, científico, investigador o profesor y acabas de llegar a Italia. Te aconsejamos que conozcas las Ventajas Fiscales o Beneficios para los autónomos en Italia.

Qué son las ventajas fiscales para autónomos en Italia.

- Son una

serie descuentos que llegan hasta el 90% de la base imponible sobre la que calcular tu tributación en Italia.

Sí, has leído bien, hasta el 90% de descuento.

- Éstas se recogen en el Régimen de Impatriati, son tanto para extranjeros que fija su residencia fiscal en Italia, como para Italianos que regresan a Italia. Una de las condiciones principales es no haber sido residente en Italia los 2 años anteriores a su solicitud.

En definitiva para poder acceder a las ventajas fiscales deberás cumplir:

- Antes del traslado al territorio del estado, haya mantenido su residencia fiscal en el extranjero durante un período mínimo de tiempo, variable en función del tipo de beneficio al que se quiera acceder.

- El artículo 2 del TUIR (párrafo 2) considera residentes en Italia a las personas físicas que la mayor parte del período impositivo, es decir, durante al menos 183 días (o 184 días en caso de año bisiesto), estén inscritos en los registros de población residente (anagrafe | padrón) sea por residencia o por domicilio, en el territorio italiano.

- Las nociones de residencia y domicilio se toman prestadas del derecho civil (artículo 43 del código civil), que define "residencia" como el lugar de residencia habitual y el "Domicilio" como lugar principal de negocios e intereses.

- Estas dos condiciones son alternativas: la existencia de incluso una de ellas es suficiente para sugerir que una persona está calificada, a efectos fiscales, como residente en Italia.

- Pertenecer a algunos de los grupos que vamos a describirte en los siguientes párrafos.

- No pertenecer al regimen fiscal forfettario en Italia como autónomo, o pasar al ordinario.

Las personas que tienen acceso al Régimen Forfettario pueden tomar esta opción o pasar al ordinario. Los autónomos que acceden al régimen ordinario no pueden elegir el forfettario.

Teniendo en cuenta esta premisa que es muy importante. Debes saber que SÓLO en el régimen ordinario puedes aplicar tus ventajas fiscales.

A continuación vamos a ver las principales diferencias entre ambos regímenes. Ya te adelantamos que por lo general, el forfettario es una evolución simplificada y más económica del ordinario. Pero no siempre tiene que ser el que mejor se adapte a tus necesidades.

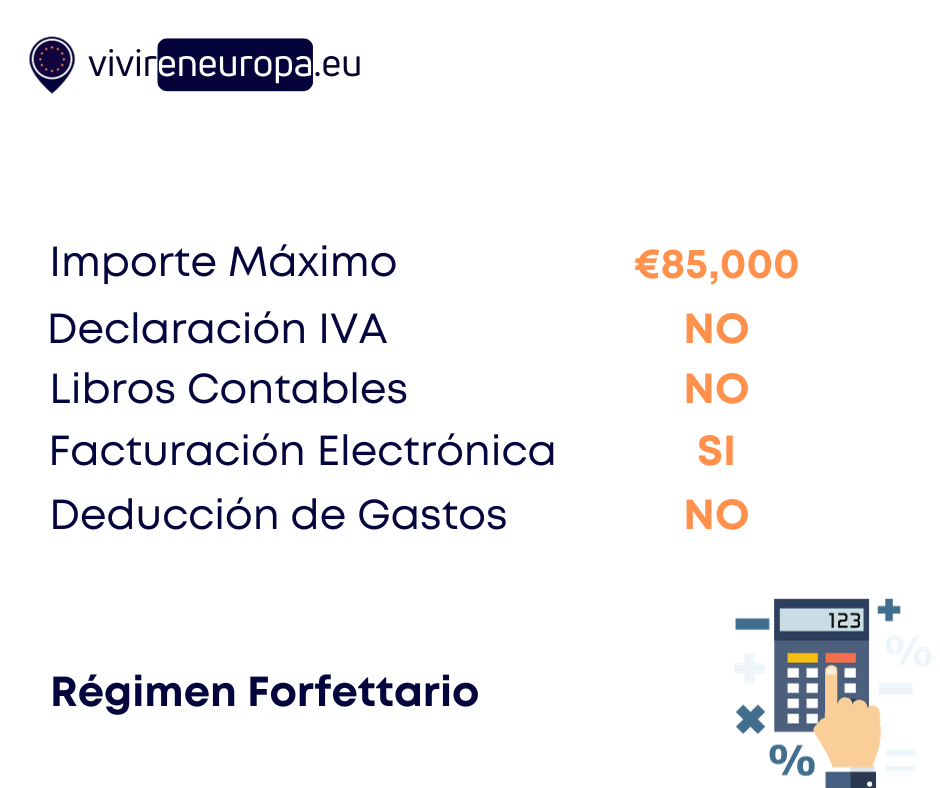

Con el forfettario:

- No todo el mundo puede acceder, tienes que facturar menos de €85.000

- Estás exento de las declaraciones (trimestrales o mensuales) del IVA.

- También estás exento de la facturación electrónica. Así como registros y libros contables.

- Por contra los gastos van incluidos en el coeficiente de redditività. Aunque no hayan existido se imputan en tu regimen forfettario.

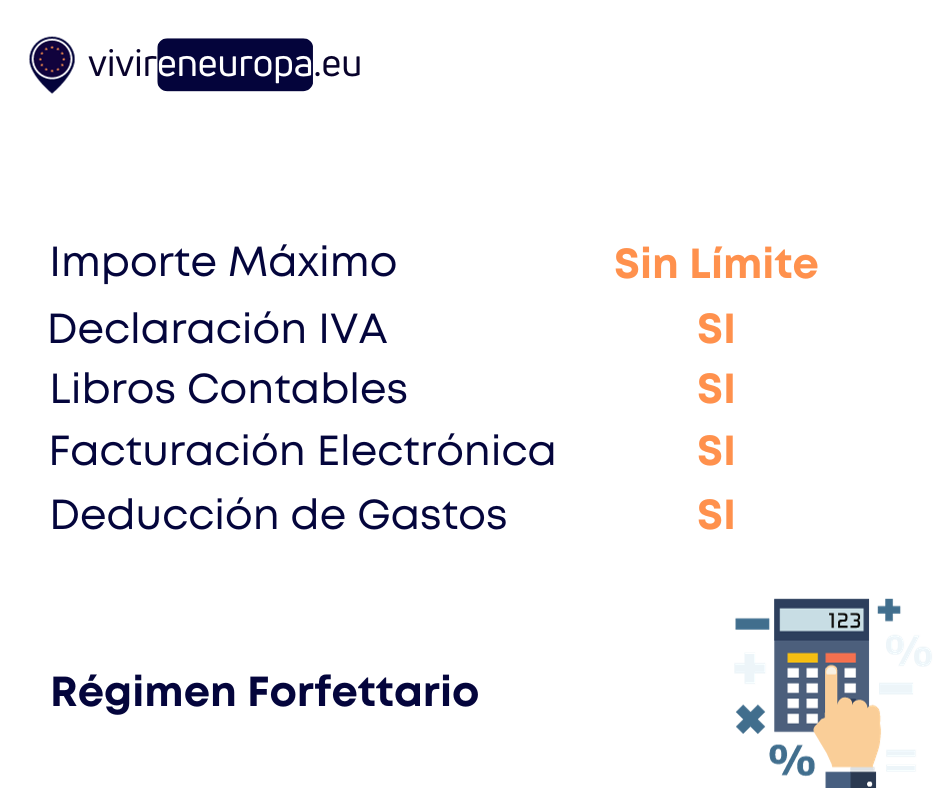

Con el ordinario:

- Todo el mundo puede acceder a este régimen.

- Tienes responsabilidad con las declaraciones del IVA (al no estar exento), la facturación electrónica, así como los registros contables.

- Puedes imputar todos los gastos que la ley reconoce para el desempeño de tu actividad.

Es el punto más importante, si tienes grandes alquileres, maquinaria, o costes fijos notables para desempeñar tu actividad. El régimen ordinario puede que sea el que más te convenga.

Cómo acceder a las ventajas de ser autónomo en Italia

Para poder acceder al beneficio para los autónomos en Italia podrás contactar con nuestros asesores fiscales.

- Analizarán tu situación, verán si es más interesante el regimen forfettario o las ventajas fiscales.

- Verificarán que no hay ninguna incompatibilidad con tu planteamiento, para evitar riesgos futuros.

- Nos encargaremos de todas las gestiones, procedimientos y trámites necesarios para asegurar su aplicación.

No dudes en contactarnos para cualquier necesidad.

Quién tiene acceso a las ventajas de ser autónomo en Italia

No todos los autónomos o partita IVA en Italia tienen derecho al beneficio retorno en Italia

Aquellos que forman parte del

Régimen Forfettario NO tienen acceso a las ventajas fiscales en Italia. Esto es muy importante de cara a elegir el tipo de régimen como partita IVA en Italia.

Esto es lo que debes tener en cuenta:

Con el forfettario:

- Los impuestos son del 5% los 5 primeros años. Siempre que cumplas las condiciones del mismo.

- A partir del 5º año serán del 15%

- No es compatible con los beneficios o ventajas fiscales para extranjeros o repatriad

Con el ordinario:

- Existe un escalado desde el 23% al 43%.

- Es compatible con los beneficios o ventajas fiscales para extranjeros o repatriados.

Pero queremos ir más allá, después de hacer decenas de simulaciones para clientes, salvo casos próximos a los €70.000 y la proyección que marque el cliente. En todos los casos lo mejor si tienes acceso al régimen forfettario y estás por debajo de esas cifras es aplicar directamente este aunque sea incompatible con las ventajas fiscales.

¿Tienes dudas sobre este contenido?

Contacto con uno de nuestros helpers de manera gratuita.

Esta información no constituye bajo ningún concepto asesoramiento jurídico, sirviendo sólo a efectos informativos. En caso de necesitar asesoramiento debe ponerse en contacto con los Helpers. Debe tenerse en cuenta que la normativa de cualquiera de los países analizados así como los procedimientos establecidos pueden cambiar en cualquier momento y sin previo aviso. La veracidad y la información es muy importante para nosotros. Por eso encontrarás en el artículo todas las fuentes oficiales y colaboradores que han participado en este artículo. Si quieres aportar a este artículo contacta con nosotros.

Más de 7.401 clientes activos hasta abril 2024

© vivireneuropa 2020 - 2024

Engloba diferentes plataformas, empresas y asociaciones que aportan ayuda a los expatriados en Europa. Asesoría online de Movilidad Europea.

P.IVA. 10830900964 | Sede Italia Via Bergognone 34 Milano CAP 20146

NIF. ES07501652-H | Sede España Avda. Independencia 38 SSRR 28701